一昔前のバブル時代は、銀行に100万円貯金しているだけで年間約4.4万円もの利息が増えていた時期もありました。

しかしながら、現代は銀行に貯金しているだけでは、利息も年にたったの数十円です。

これが何を意味しているかというと、貯金をしているだけでは危険だということです。

現代は、自分の資産を運用してさらに資産を増やすことが主流になりつつあります。

これからは自分の資産を活用して、お金を増やす投資スキルが必要です。

この記事では投資の基礎知識を解説していきます。

投資はきちんと知ることで増やすことができますので、記事を最後まで読んで投資への理解を深めてくださいね。

サロンメンバーは貯金から投資に移行中!

もくじ

貯金だけでは危険な理由

まずは、どうして貯金だけでは危険なのか見ていこう!

冒頭でも述べましたが、一昔前には銀行にお金を預けているだけで、多くの利子が得られていました。

それが当たり前だったのです。

しかし、現代では貯金をしておくことだけが当たり前ではなくなっています。

個人投資という選択肢が増え、資産を運用し、自分でお金を増やすことが主流になりつつあるのです。

まずは貯金だけでは危険だといわれている理由を解説していきます。

- 物価高騰しているが、賃金は上がってない

- 社会保険料が上がり続けてる

- 受け取れる年金の価値が下がり続けている

物価は高騰しているが、賃金は上がってない

今の日本は、スタグフレーションになりかけている状況ともいわれています。

スタグフレーションとは、景気の停滞と物価の上昇が同時に進んでいる状況です。

よく聞くインフレーションやデフレーションとの違いを、以下にまとめました。

| デフレーション | 物やサービスの価格が下落し続ける現象、賃金も下がる |

| インフレーション | 物やサービスの価格が上昇し続ける現象、賃金も上がる |

| スタグフレーション | 物やサービスの価格が上昇し続ける現象、賃金は上がらない |

通常は、物価が下がれば賃金も下がり、物価が上がれば賃金も上がり、経済状況のバランスが保たれるようになっています。

しかしスタグフレーションに陥ると、物価は上がり、賃金は上がらず、生活水準が下がっていく現象にあたります。

例として、今までは100円で食べられていた回転寿司は、今や120円、ものによっては180円するものもありますよね。

他にも、約5000円程度で購入できていたディズニーリゾートへの入園チケットは、今では最大1万円を超えてしまいます。

このように、ただ貯金だけをしている状態では、家計が圧迫されてしまい、生活が苦しくなってしまうことも考えられるでしょう。

一昔前の100万円と、今現在貯めている100万円では価値が変わってきてしまうのです。

昔と同じようにお金を眠らせておくと、増えるどころか、価値は下がって50万円の価値になります。

守りの貯金だけだと目減りしますし、これからもお金の価値は常に変化していくので、万が一の場合に備えて、日ごろからお金に働いてもらうように日本円の資産も日本円以外の資産も構築しなければなりません。

お金は動かしてこそのお金!

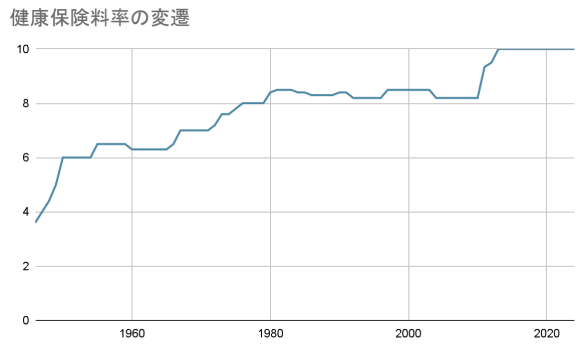

社会保険料が上がり続けている

社会保険料は年々上がり続けています。

例として、健康保険料率の変化をグラフで表しました。

実際、1947年の健康保険の保険料率は3.60%でしたが、2012年にはついに10%になってしまいました。

2024年現在まで10%を維持しています。

さらに、2000年からは介護保険制度も創設されたために、負担は増え続けています。

また、社会保険だけでなく、国民健康保険料も2022年から3年連続で上がり続けています。

これからの時代、少子高齢化がもっと深刻化し、国民の負担はさらに増えてしまうことは避けられないでしょう。

貯金をしておけば問題ないと思っていると危険です。

貯金だけではなく、資産をさらに増やしていくことが大切です。

手元に残るお金が減ってきたからこそ増やす思考を!

受け取れる年金の価値が下がり続けている

実際のところ、2020年から2年連続で年金が減り続け、その後、2023年から2024年には、年金受給額が引き上げられたと報じられました。

しかし、物価の上昇率に比べると年金受給額は低いので、実質的な価値は目減りしているのが現状です。

少子高齢化で国民年金や厚生年金を支払える人口が減っていくのに対し、年金受給者は増える一方です。

将来年金が受け取れるという保証はどこにもありません。

もらえたとしても、少額になっていたり、もらえる年齢が伸びていたりする可能性も考えられます。

老後の資金は自分で積み立てていかなければならないのです。

年金をアテにしちゃダメ!

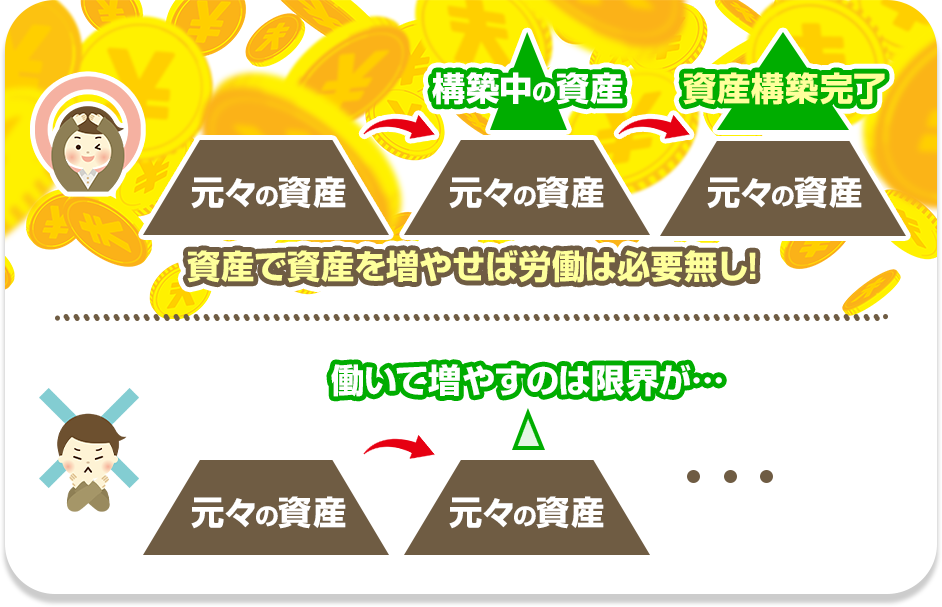

必要な対策は資産構築

貯金をすることだけが資産構築ではなく、実質的に働かなくても資産から資産が構築されていくのが資産構築です。

貯金は、実際に労働して稼いできたお金を資産としてただ貯金するだけ。

ここで言いたい資産構築は、資産から資産を運用して、資産を生み出すイメージです。

働く時間に費やして稼ぐのは従来の資産の増やし方ですが、労力を費やしていない時間に資産が増えてくれたらもっと嬉しいですよね。

そして、働けなくなった時のことも考えて、資産をためていかなくてはならない。

確保しておかなければならない資産の最低ラインは、生活防衛資金です。

生活防衛資金とは、万が一働けなくなってしまった場合などに急な出費にあたります。

一般的には、手取り月収の6ヶ月分を確保した方が良いといわれています。

例えば、手取り20万円の場合、6ヶ月分だと120万円は必要です。

生活防衛資金は、予想外の急な出費のための蓄えなので、貯金とは別ものとして考えましょう。

まずは自分の月の支出を見直して、資産構築・投資できる資金を浮かしていくことが必要です。

資産構築・投資できる資金が確保できたら、そこから投資スタート!

資産から資産を生み出す方法を紹介していきます。

一度今の資産を見直そう!

投資の目的・目標を決める

実際に投資を始める前に、いつまでにどのくらいの資産がほしいのか、目的・目標を明確にします。

なぜなら目標を決めずに投資を始めると、目先の利益にばかりとらわれてしまい、適切な運用ができなくなってしまうからです。

目的や目標を決めることによって、モチベーションも保つことができ、計画的に結果を出すことができます。

- 50才までに世界一周したい

- 3年以内に○○のバックが欲しい

- 60才までに別荘を買いたい

- 10年以内に1,000万円貯金したい

自分の欲しいものでも、行きたいところでもなんでもOK。

目標を決めてそれを達成するために努力することが大切です。

ただただ増やすだけだとゴールが見えないマラソンになるよ!

投資の種類

昔は何百万もないと投資できないイメージがありましたが、近頃はオンライン事業などの発展により月1,000円からでも投資が可能な時代になっています。

- 株式投資

- 債券投資

- 不動産投資

- FX投資

- コモディティ投資

投資の種類を詳しく見ていく前に、”利回り”という言葉について理解しておきましょう。

「利回り」とは?

利回りとは、投資した金額に対してどれだけの利益を得られるのかを示した割合です。

計算式は以下の通りです。

利回り=利益÷運用年数÷投資金額×100

例えば、1年間1,000万円の投資をして20万円の利益を得られれば、利回りは2%となりますね。

利回りの具体例としては以下です。

| 株式投資 | 1年あたりの株価に対する配当金の割合や、売却価格と購入価格の差額 |

| 債券投資 | 1年あたりの利子収入や、売却価格と購入価格の差額 |

| 投資信託 | 1年あたりの投資金額に対する収益の割合 |

投資の種類によって理想の利回りの値は変わってきます。

また、原則として投資は元本が保証されないことを覚えておきましょう。

しかし投資の知識を正しく身に付けて、理解すれば、安全に増やすことが可能になります。

株式投資

株式とは一体なんなの?

簡単に言えば、自社の所有権の一部を販売している会社のことです。

そして株式を購入した人を株主といいます。

つまり、株主は株式を購入した先の企業のオーナーの1人に当たるのです。

株の値段は企業によって様々ですが、大手企業だと1株あたり数万円します。

1株で買えるわけではなく、100株まとめて購入しなければならない場合がほとんどです。

例えば、1株1万円だとしても100株購入するのに100万が必要!

企業側はただ株式を発行しているだけでは株主が増えないので、日々より良い商品やサービスを提供するため、商品開発などに力を入れています。

そのより良いサービスを提供するための資金を株主たちから集める仕組みになっています。

株式投資で得られる利益は、主には3種類です。

| 利益の種類 | 内容 | 頻度 | 理想利回り |

| 配当金 | 利益の一部を株主に還元 | 年に1,2回もしくは0回

(企業による) |

5%以上 |

| 株主優待 | 株主に対して商品やサービスを提供 | 年に1,2回もしくは0回

(企業による) |

3%程度 |

| 売買差益 | 購入時よりも高い価格で株式を売却して得る利益 | 売却するたび | 3%~10% |

しかし、なぜ企業は配当金や株主優待を発行してまでリターンを用意しているのでしょうか?

それは、リターンがなければ株が購入されず、さまざまな事業への投資ができなくなってしまうからです。

事業を円滑に進めていく資金調達を目的に、ほとんどの企業は株にリターンをつけているわけですね。

しかし配当金は1株あたり数十円〜数百円程度なので、例えば1株10円の配当金だとして、100株買っていたとしても1,000円しかもらえないことになります。

理想の利回りは5%以上で、株価が1,000円で配当金が1株50円のような場合が理想的です。

100株買ってたら10万円の投資で5,000円!

より多くの配当金をもらうためには、巨額の投資が必要になるでしょう。

また配当金とは別に、株主優待制度を取り入れている企業もあります。

株主優待とは、その企業の自社製品や商品券を株主に贈るプレゼントのようなものです。

普段使うサービスの企業を買えばお得!

そしてもう1つ利益を得られる株式投資の方法は売買差益です。

株式を購入して、株価が上がったタイミングで株を売却して、差額で利益を得るという方法になります。

売買差益で得る利益の場合は、世界中の企業によって理想的な利回りが変わってくるので、個々でリサーチする必要があります。

株式投資は1,000円からでも可能なので、初心者の場合は少額から初めて見るのがよいでしょう。

また、ひとつの会社に投資するのではなく、他の会社にも投資して、リスクの分散をするのがおすすめです。

債券投資

債券投資とは、国や企業にお金を貸しだして、利子を得られる投資のことです。

お金の貸し借りをする際に証明となるものが債券で、企業だけでなく国も発行できます。

企業や国が、個人の投資家に借金をしているイメージがわかりやすいでしょう。

| 債券の種類 | 内容 | 理想利回り | 最低投資額 |

| 国債 | 国が発行する債券、国にお金を貸して利子を得られる投資 | 0.005~1.25% | 1万円~ |

| 社債 | 企業が発行する債券、企業にお金を貸して利子を得られる投資 | 4~5% | 10万円~ |

| 外国債券 | 外国の企業や国が発行する債券、外国の企業や国にお金を貸して利子を得られる投資 | 2~4% | 数万円~ |

日本が発行する債券は、日本国債と呼ばれ、国の社会保障やインフラ整備などの足りない資金に充当します。

個人が国の債券に投資する場合は、1万円から可能です。

債券投資の中でも最も信用度が高いため利回りは低く、安定した投資が可能になっています。

社債の場合、投資するのに可能な額は10万円からです。

社債の利回りは企業の信用度によって変わり、信用度が高いほど利回りが低く、信用度が低ければ利回りは高くなるのが一般的です。

外国債券に関しては、利回りが10%以上の外国債券も取引可能ですが、利回りが高ければ高いほどハイリスクであることを頭に入れておきましょう。

また国債は、元本割れのリスクが少ない傾向にあります。

国家が財政破綻しない限りは、元本割れしないといわれていますが、早い段階で売却してしまった場合には元本割れする可能性もゼロではありません。

安定した投資を行いたい場合には国債がおすすめです。

不動産投資

不動産の売却に関しては、初心者だとハードルが高いと感じるでしょう。

ですが、物件選びを慎重に行えばリスクも少なく、安定した利益が得られるようになります。

- 不動産を購入し、土地や建物の価値が上がってから売却して利益を得る

- 不動産を購入し、人に貸し出して毎月の利益を得る

多くの人が、不動産を人に貸し出して毎月の安定した収益を得る方法で利益を得ています。

一度貸し出せれば、よっぽどのことがない限り安定した収入を得られることが魅力的です。

とはいえ、不動産売買には諸経費が多くかかりますので、理想の実質利回りは3~4%ほどになります。

利回りが高い不動産投資の勧誘は諸経費を抜いた説明の場合もあるよ‥

FX

FXとはForeign Exchange の略で、外国為替証拠金取引といいます。

異なる2つの通貨を売買して取引を行い、取引額の差を利益とするのがFXです。

最近、FXという言葉をよく聞きますが、危険なものではありません。

元々FXの取引は世界中の大手金融機関の間で行われていたものです。

それを個人でも手軽に取引可能にしたものが、現在利用者が増加しているFXになります。

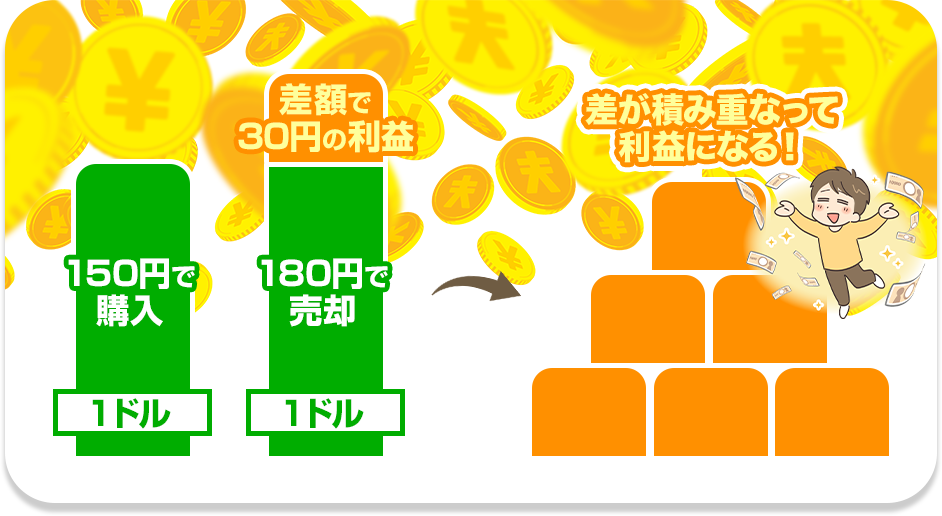

例えば、日本円と米ドルで考えてみましょう。

1ドル=150円を購入し、その後、1ドル=180円になったとします。

このタイミングでドルを売った場合、180円-150円=30円なので、購入した時の価値から売却した時の価値の差額は30円です。

これが利益になります。

価値が下がったタイミングで購入して、上がったタイミングで売却する。その繰り返しです。

FXの収益は利回りで計算することが難しいという特徴があります。

為替は毎日変化しているため、タイミングによって人それぞれ利回りが変わってくるからです。

具体的な数字で表す場合、FX投資では1日に20万円稼ぐことも夢ではありません。

さらに安定して稼げるツールを使えば、より簡単に利益を得ることができます。

個人の知識だけで戦わないで!収益を出している人はツールをうまく活用中!

投資信託

投資信託とはお金を払って、投資のプロが資産運用をしてくれる仕組みです。

投資先は、株式、債券、不動産などがあります。

投資信託に投資することで、分散投資が可能になり、リスクを分散させることができます。

投資信託は国内外で行っているので、全体の平均利回りは出せません。

ただ目標利回りという指標があります。

| 目標利回り% | リスク | 運用形態 |

| 3%以下 | 低 | 安定的な運用 |

| 3%~5% | 平均 | 標準的な運用 |

| 5%~8% | 高 | 積極的な運用 |

つまり投資信託では、利回りが高い場合リスクも高い傾向があります。

そのため、個々の投資信託ごとに、平均利回りを比較するのが一般的です。

利回り以外に、運用成績も気にするようにしましょう。

投資信託の中の同じジャンルの運用成績を比較することで、どの銘柄が優れた運用成績なのかを確認することが可能です。

株式や債権、不動産もまとめてお願いできるのは魅力的だけどリスクもあるよ!

コモディティ投資

コモディティ投資とは、一般的に商品として取引されている金や銀などの貴金属、原油やガソリンなどのエネルギー源などといった、さまざまな商品へと投資するものです。

株や債券などの動きとは全く異なるため、インフレ対策に有効だとされています。

インフレ時には、貨幣の価値が下がり、モノの価値は上がります。

つまり、事前に金を保有していた場合、インフレ時には金の価値が上がり、売ると高くつくということです。

また株式や債券などとは違い、日常生活に使われているものが多く、価格の変動も察知がしやすいのも魅力。

コモディティ投資の代表例を難易度順に以下に並べてみました。

| 初心者向け | 金、プラチナ |

| 中級者向け | 銀、パラジウム、原油、ガソリン |

| 上級者向け | トウモロコシ、大豆 |

コモディティ投資の初心者は、金(ゴールド)から始める方が多いです。

銀やパラジウム、原油やガソリンは値動きが大きいので、投資に慣れてきたら考えましょう。

また、農産物である穀物は、値動きが荒く予想がしづらいです。そのため上級者向けになっています。

とにかくインフレに強いということで、多くの方が金を購入し、保有しています。

実物の商品を買うことが主流でしたが、近ごろは、投資信託としても扱っているので、投資手段は幅が広いです。

ただ、コモディティに投資するだけでは危険で、コモディティ投資と他の投資を組み合わせて分散投資をすることで、投資全体のリスクの分散につながります。

金やガソリン、穀物も投資対象に!

まとめ

経済的自由を達成するために、貯金だけでは危険だという理由とその対策である投資については理解できましたでしょうか。

現代は貯金だけでは危険

⇓

投資で資産を運用して増やそう。

⇓

基礎を理解すれば、投資は安全に適切に運用できる。

⇓

さらにツールを利用すれば、安定して楽に稼げる。

投資は早くから始めると、利益も大きくなる傾向にあります。

以上のポイントを押さえて、資産を構築していきましょう。