副業を始める前に注意しておいた方がいいことはある?

副業を始めたいけど落とし穴がありそうで不安…

働き方改革やコロナ禍によって増えた在宅勤務などの影響で、副業/複業をしている人が、とても増えています。

この記事では、これから副業/複業を始めたいと思っている人に向けて、始める前に知っておきたい事前情報をサロンメンバー限定で解説していきます!

サロンメンバー全員必須の内容!要チェック!

もくじ

副業と複業の違いとは?

副業と複業。2つの違いをまずは理解から!

本業以外で得る収益のことをすべて副業収入といいます。

働きながらアルバイトを行うことや、近年増えているクラウドソーシングなどの業務委託も副業扱いです。

本業よりも少ない労力や時間を使って収益を得る副業とは別に、同じ程度の労力と時間を使って2つの仕事を本業とする働き方を複業といいます。

副業/複業を始める前に

副業/複業を始める前に、理解・確認しておくべき点が2つあります。

- 税金について理解すること

- 現在の本業の就業規則を確認すること

以下で解説していきます!

税金について理解すること

収入が増えるということは、払うべき税金も増えるということです。

また、払うべき税金を正しく計算するために確定申告を行う必要があります。

確定申告については後に解説していきますね。

一般的なアルバイトなどの給与をもらう副業の場合は、月ごとに引かれている源泉徴収で払いすぎた分が還付金として返ってくるケースがあります。

サロンメンバーとして得た収益は、税金がかかることを頭に入れておこう!

本業の就業規則を確認すること

自分の勤めている会社の就業規則を確認し、副業が可能なのかを確認するようにしましょう。

本業に専念してもらうために副業が禁止の勤務先も多々あるのが実情です。

一方で近年、働き方改革によって副業や兼業が促進されている企業もあります。

これから、副業がさらに普及していくことも考えられますが、勤めている会社の就業規則は守った方がいいですね。

就業規則は事前に確認を!

副業は会社にバレる?

住民税が給与によって天引きされる”特別徴収”の場合、勤めている会社に副業していることがバレてしまう可能性があります。

なぜなら、住民税は前年の所得によって、いくらか決まる仕組みになっているからです。

仮に、住民税の支払いを自分で行う”普通徴収”が可能であれば、住民税の額が会社に知られることはないので、バレるリスクは低いでしょう。

しかし、職場の一人にでも副業していると漏れてしまえば、そこから噂が広まってしまい、上司や社長にバレてしまう可能性もゼロではないです。

副業禁止の企業に勤めている場合は、後のことをよく考えて行動したほうがいいですね。

サロンメンバーの中には稼ぎすぎて住民税が高額で会社にバレましたが、これをきっかけに脱サラへ(笑)!

副業に該当するものの例

副業と複業の違いで解説した通り、本業以外の仕事で収入を得ることが副業になります。

ただ、”副業とはなにか”と厳密に定められた法律はありません。

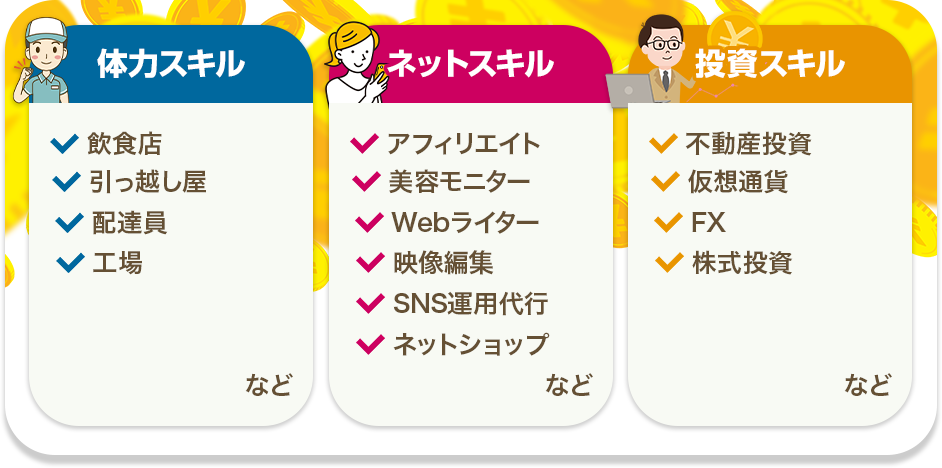

スキル別、副業の具体例は以下の通り!

体力スキルと分類したのは、一般的なアルバイトや現場に赴いて仕事をするタイプの副業です。

ネットスキルは、近年増加しているタイプの副業で、スマホやPCを使って収益を得られます。

専門的な知識がなくても、始めることは可能です。

投資スキルは、不動産や株に投資をして利益を得る方法です。

資金源に余裕がないとなかなか挑戦しづらいタイプの稼ぎ方になります。

「投資は副業じゃないのでは?」という意見もありますが、企業によっては副業扱いになり投資が禁止されているケースもあります。

会社の規定は必ずチェックしておきましょうね!

副業を行うリスク

副業を行うにあたってのリスクも理解しておきましょう。

- 過重労働になり体調に影響がでる可能性

- 確定申告をしないと脱税になってしまう可能性

本業との両立で労働時間が増えると、十分な休息を取れずに体調を崩してしまうこともありますよね。

無理のない範囲で両立できるよう調整することが大切です。

また、本業以外の仕事で収益を得て、所得が増える場合には確定申告が必要になることを頭に入れておきましょう!

忘れてしまうとペナルティで納める税金が割増しに!

所得税とは?

サロンメンバーでは利益を出したまま放置している人が多いかも!?

副業で注意しないといけない税金は所得税!

1年を通して稼いだお給料を年収といいます。

年収から社会保険料や雇用保険等が引かれた分に対してかかる税金が所得税です。

日本は累進課税という稼いだら稼いだ分だけ税率が上がる仕組みになっているので、収入が増えると所得税も増えていきます。

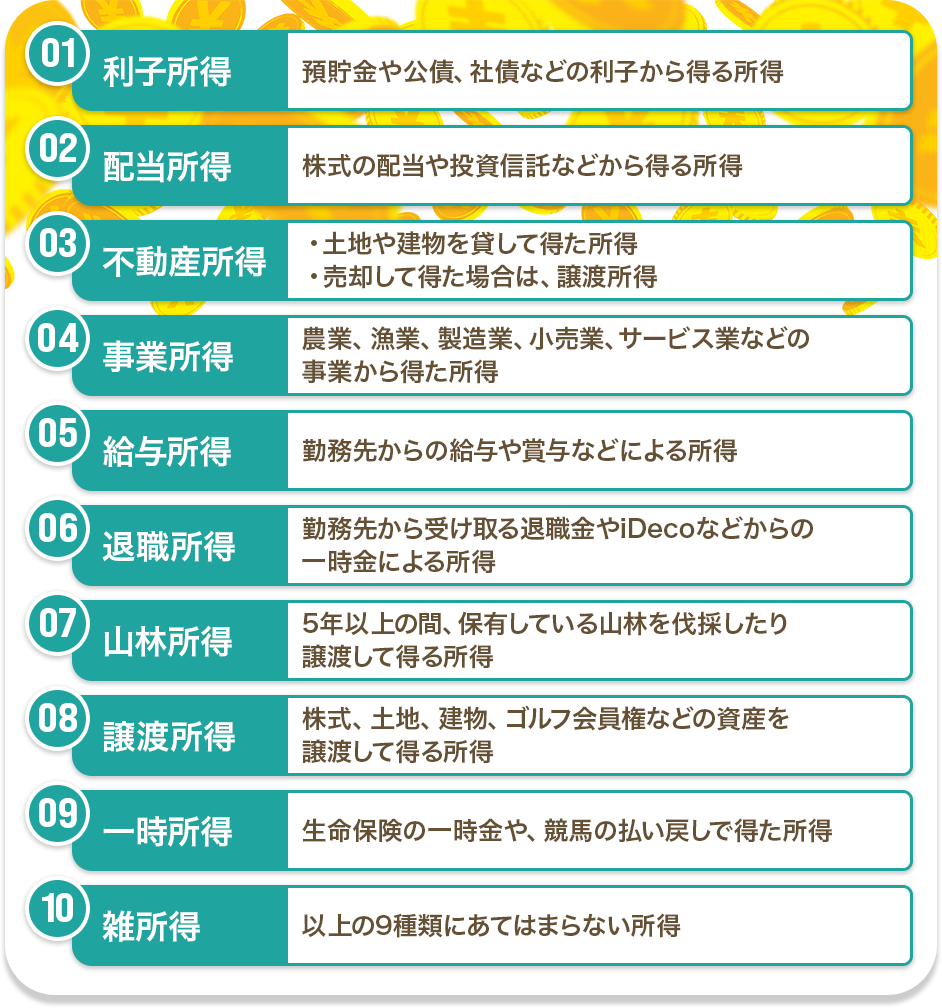

所得の種類は10種類

所得は10種類に分かれてるって知ってました?

上記に挙げた様々な所得によって税金が課せられます。

実際に得た収入から控除されることで、所得が決まることがほとんどです。

得た収入がそのまま所得になるとは限りません。

給与所得と雑所得

一般的に会社に勤めて給与をもらっている場合は、給与所得に分類されます。

そのため、アルバイトの副業で得たお給料も給与所得です。

一方で会社からお給与をもらうのではなく、個人事業として仕事で収益を得た場合には、雑所得や事業所得に分類されます。

そうなると、収入から経費を引いた分が所得となるため、一般の給与とは計算方法が変わってくる点に注意が必要です。

収入−経費=所得

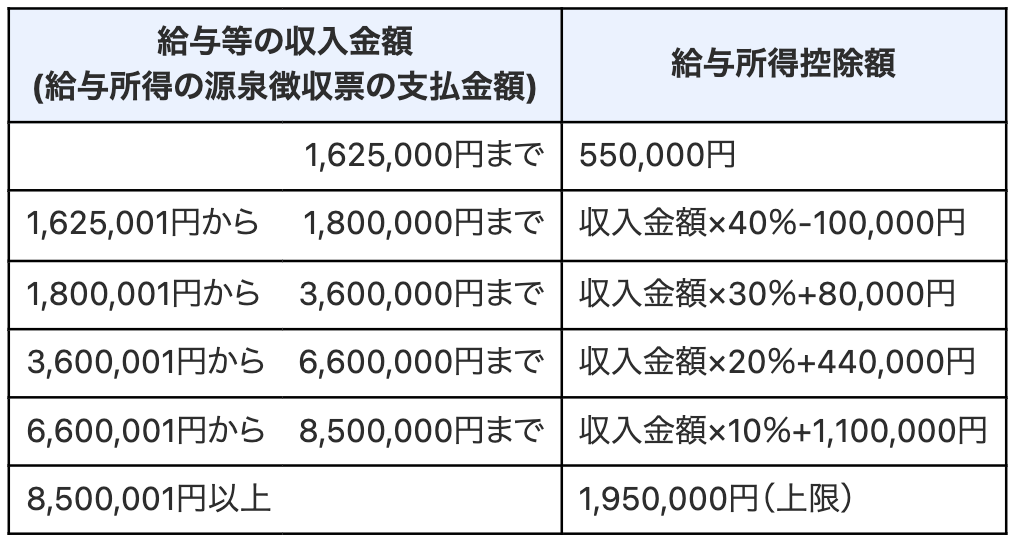

給与所得では、経費を差し引けない代わりに、給与所得控除という制度を使って、控除後の収入から所得税が引かれている仕組みになっています。

給与所得控除は、年収によって定められています。

そのため、副業でアルバイトではなく、クラウドソーシング等を利用した個人で収益を得る仕事の場合は経費の計算が必要になることに注意してくださいね!

「収入-経費=所得」は忘れずに!

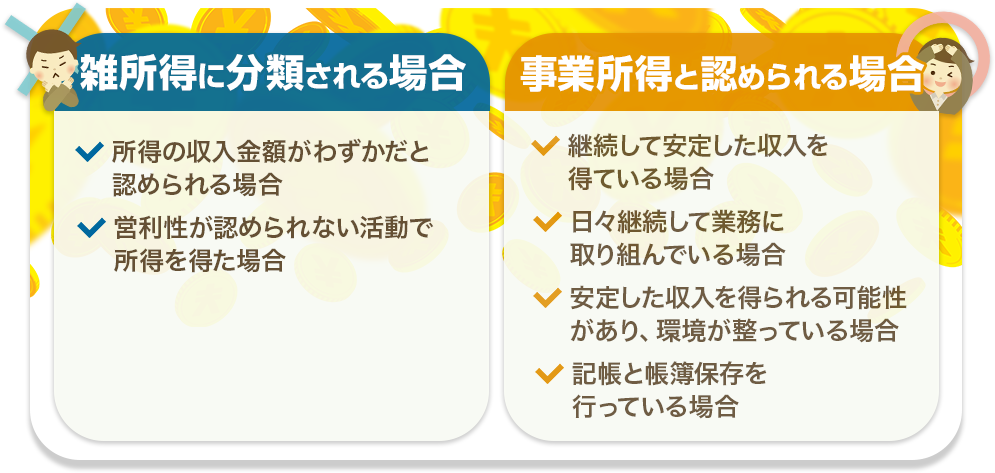

事業所得と雑所得の違いは?

先ほど、個人事業で得た収益は雑所得や事業所得に分類されると解説しました。

事業所得と雑所得の違いはなんでしょうか?

事業所得は税務署に認められなければ、事業所得として分類ができません。

逆に、事業所得に認められないものは雑所得と分類されます。

サロンメンバーになって得た収益は継続的な成果を出せるので事業所得扱いに!

上記のように、事業所得として認められるためには、日々継続して業務に取り組み、安定した収入を得られている必要があります。

将来、副業を本業にしたいと考えている場合には、事業所得についても理解しておくと、節税につながる知識を得られますよ。

確定申告とは?

確定申告は、1年間の収入に対する課税所得がいくらになるのかを確定し、納めるべき所得税を正しく計算するためのものです。

所得がある年の翌年2月16日から3月15日(土日祝日などの場合はその翌日)までの間に税務署へ確定申告をする必要があります。

- 給与所得者

- 個人事業主・フリーランス

によって、確定申告での注意点が変わってきます。

パターン別の注意点を今からチェック!

給与所得者として副業している場合

本業で給与所得者であり、副業でも給与所得者となる場合(主にアルバイト等)です。

副業での給与所得が20万円を超える場合には、確定申告が必須となります。

ただし、20万円を超えない場合でも確定申告をしても問題はありません。

一般的なアルバイトの場合、源泉徴収で税金を払いすぎている場合があるので、確定申告をすることで、払いすぎた税金が還付されるケースが多いです。

手間がかかるので、「20万円までは確定申告はしなくていい」とされています。

しかし、「20万円を超えなければ確定申告をしなくていい」に関しては、所得税に限った話なので、住民税は申告の必要があることを忘れないでくださいね。

20万円が確定申告の境目ですがサロンメンバーは必須!

個人事業主・フリーランスとして副業している場合

本業で給与所得を得ていて、副業で個人事業主・フリーランスとして収入を得ている場合です。

この場合は、「所得が20万円を超えない場合確定申告はしなくて良いが、住民税の支払いは必要」という点は同じです。

しかし、注意してほしいのは、稼いだ収入がすべて所得にはならないという点。

稼ぐために必要な経費がある場合、収入から経費分を引いた額が所得になります。

ですので、その所得が20万円を超えなければ、確定申告の必要はありません。

20万円を超えないときでも住民税が必要なのは落とし穴!

給与所得としてもフリーランスとしても副業している場合

本業で給与をもらいながら、副業でアルバイトをして給与をもらっている、かつフリーランスとしても、収入を得ている場合です。

この場合は、前述した2つのケースの条件を合わせます。

「副業の給与と給与以外の収入から経費を引いた合計額(所得)が20万円を超えない場合は確定申告をしなくて良いが、住民税の申告は必要」です。

副業の給与所得と、フリーランスの所得の合計が20万円を超える場合には、確定申告が必須になります。

副業で確定申告してないとどうなる

確定申告を行わなかったり、提出を忘れてしまった場合にはペナルティが発生します。

ペナルティとは延滞金や無申告加算税のことです。

無駄な税金を払わないためにも申告漏れがないように気を付けましょう!

また、副業先が税務署に提出する給与支払報告書や、支払調書によって申告漏れには気付かれてしまうので注意してください。

サロンメンバーの中には数年後に延滞税取られてたと報告が…

副業所得が20万を超えていなくても確定申告が必要な例

医療費控除や住宅ローン控除を受ける場合には、副業所得が20万円以下であっても確定申告が必要になります。

| 医療費控除 | 1年間で医療費の支払いが10万円を超える場合に申請できる控除 | 住宅ローン控除 | ローンを組んで家を買った際に申請できる控除 |

|---|

また、年末調整ができるのは1ヶ所だけと決まっていますが、どこの会社でも年末調整を行わなかった場合は確定申告が必要になります。

副業でも確定申告がいらない例

本業がアルバイトで、副業でもアルバイトの場合で年収が103万以下の人は確定申告をする義務がありません。

これは、基礎控除48万(人が生活するために最低限必要な額)、給与所得控除55万(経費分とみなされる額)、合計で103万円が控除されるため、103万円の収入では、課税される所得税は0円だからです。

人が生活するため、働くために最低限必要だとされるお金に関しては税金をかけないことになっています。

ただ、年収103万以下でも、勤務先で月々、源泉徴収がされている場合は、確定申告すれば還付金を受け取れる場合があることを覚えておいてくださいね!

年収103万円以下なら確定申告は必要なし!

副業所得が20万円以下でも住民税の申告は必要

所得税に関しては、副業収入が20万円以下であれば確定申告の必要はありませんが、住民税は収入が増えた段階で申告が必要です。

住民税の申告の仕方は、自治体によって細かく変わってくるので、最寄りの役所に問い合わせることをおすすめします。

確定申告すれば、住民税の申告は不要!

よくある質問

副業と確定申告にまつわる疑問について回答していきます。

副業は手取りが増える?

副業収入を得ることで手取りが増えます。

副業収入が増えても、社会保険料は本業の会社でしか引かれないので、給料が上がらない限り社会保険料はそのままです。

つまり、1つの会社で月収が増えて社会保険料が高くなるよりも、副業で稼いで社会保険料を抑えたままの方が、社会保険料を安いままにすることができます。

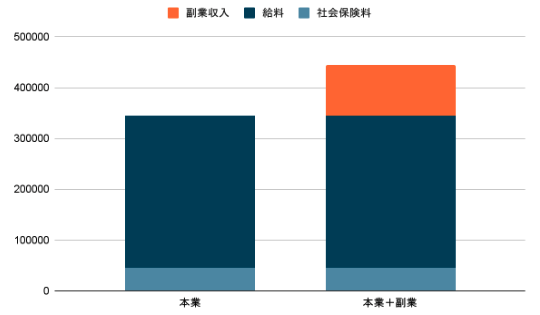

以下は分かりやすくイメージしたグラフです。

あくまでも一例ですが、本業で30万の給料をもらっていた場合、社会保険料は約4.5万円です。

本業+副業の場合も社会保険料は4.5万円と変わりませんが、個人事業主などの副業収入に社会保険料は掛かりません。そのため、本業だけで稼ぐよりも手取りが増えることになります。

サロンメンバーで稼ぐと所得税はかかりますが、本業だけで稼ぐよりも手取りは多い人ばっかり!

副業で個人事業主になれる?

副業は個人事業主の届けを出せますし、出さなくても副業は可能です。

しかし、個人事業主になると計上できる経費の範囲が広がり、継続して収入を得られる見込みがあれば、青色申告の申請ができます。

最大65万円の控除を受けることもできるので、独立を考えている場合には必ず視野に入れておきたいですね!

サロンメンバーは副業でも個人事業主や法人化が何名も!

青色申告とは?

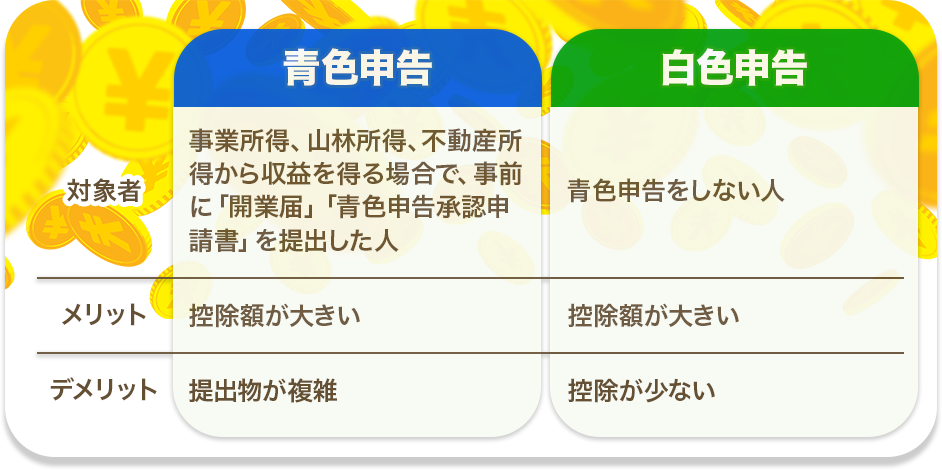

確定申告には青色申告と白色申告があります。

副業が事業所得だと認められれば、青色申告をすることが可能です。

事業所得と雑所得の違いで解説した条件を満たせば事業所得だと認められます。

副業の個人事業主・フリーランスでも、収入から必要経費をきちんと算出すれば、節税につなげられます。

また、青色申告では最大65万円の控除を受けられるという大きなメリットがあります。

65万円の控除ということは毎月5万円以上がお得に!

公務員は副業できる?

公務員は原則、副業禁止とされています!

ただ、近年自治体によっては、可能な副業を提示されているところもあるようです。

また、投資で収益を得るのは可能とされています。

投資で得た所得が20万円を越える場合には、確定申告を忘れないようにしましょう。

まとめ

副業/複業を始める際に知っておくべき税金の注意点をまとめると以下です。

- 副業/複業で年間20万円を超える所得がある場合には、確定申告が必要

- 副業でアルバイトとクラウドソーシングなどの仕事を両方している場合には、合計収入から、経費を引いた分が20万円を越える場合には、確定申告が必要

- 医療費控除や住宅ローン控除などの申請をする人を除き、副業/複業の年間所得が20万円を越えない場合には、確定申告は不要※住民税の申告は忘れないように

副業を本業にしていく場合にも備えて、所得税について知っておくべき知識を抑え、節税につなげていきましょう!